【事项名称】

扣缴企业所得税报告

【申请条件】

扣缴义务人应当自扣缴义务发生之日起七日内向扣缴义务人所在地主管税务机关申报和解缴代扣税款。

【设定依据】

1.《中华人民共和国税收征收管理法》第二十五条第二款

2.《中华人民共和国企业所得税法》第三条、第三十七条、三十八条、第四十条

【办理材料】

|

序号 |

材料名称 |

数量 |

备注 |

|

|

1 |

《中华人民共和国扣缴企业所得税报告表(2019年版)》 |

2份 |

自2019年10月1日起启用 |

|

|

有以下情形的,还应提供相应材料 |

||||

|

适用情形 |

材料名称 |

数量 |

备注 |

|

|

纳税人、扣缴义务人和其他知晓情况的相关方应主管税务机关要求 |

与应扣缴税款有关的合同和其他相关资料 |

1份 |

||

【办理地点】

可通过办税服务厅(场所)、电子税务局办理,具体地点和网址可从省(自治区、直辖市和计划单列市)税务局网站“纳税服务”栏目查询。

【办理机构】

主管税务机关

【收费标准】

不收费

【办理时间】

即时办结

【联系电话】

主管税务机关对外公开的联系电话,可从省(自治区、直辖市和计划单列市)税务局网站“纳税服务”栏目查询。

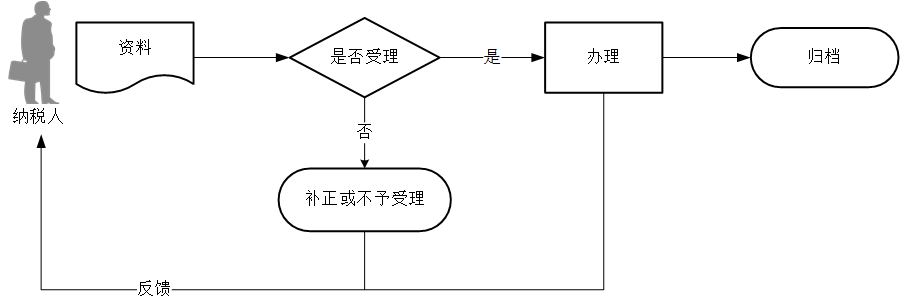

【办理流程】

【扣缴义务人注意事项】

1.扣缴义务人对报送材料的真实性和合法性承担责任。

2.文书表单可在省(自治区、直辖市和计划单列市)税务局网站“下载中心”栏目查询下载或到办税服务厅领取。

3.税务机关提供“最多跑一次”服务。扣缴义务人在资料完整且符合法定受理条件的前提下,最多只需要到税务机关跑一次。

4.扣缴义务人使用符合电子签名法规定条件的电子签名,与手写签名或者盖章具有同等法律效力。

5.扣缴义务人提交的各项证明资料为复印件均需注明“与原件一致”,并签章。

6.非居民企业取得来源于中华人民共和国境内的股息、红利等权益性投资收益和利息、租金、特许权使用费所得、转让财产所得以及其他所得应当缴纳的企业所得税,实行源泉扣缴,以支付人为扣缴义务人。

非居民企业在中华人民共和国境内取得工程作业和劳务所得应缴纳的所得税,税务机关可以指定工程价款或者劳务费的支付人为扣缴义务人。

7.扣缴义务人未依法履行扣缴义务的,依照税收征管法有关规定承担相应法律责任。

8.扣缴义务发生后,扣缴义务人应及时办理扣缴税款登记。

9.按照企业所得税法第三十七条规定应当扣缴的税款,由扣缴义务人在每次支付或者到期应支付时,从支付或者到期应支付的款项中扣缴。扣缴义务人应扣未扣的,由扣缴义务人所在地主管税务机关依照规定责令扣缴义务人补扣税款,并依法追究扣缴义务人责任。

10.扣缴义务人未依法扣缴或者无法履行扣缴义务的,非居民企业应按照规定自行向所得发生地税务机关申报缴纳企业所得税。

11.实行源泉扣缴的扣缴义务人可以提前将合同提交给税务机关,以便税务机关对合同信息进行采集或者变更。

12.《中华人民共和国扣缴企业所得税报告表(2019年版)》自2019年10月1日启用,启用前按规定使用《中华人民共和国扣缴企业所得税报告表》。